オンラインカジノで稼いだ利益は、税金を払う、納税の義務が発生します。確定申告の際の課税金額の算出方法、必要な書類などについて解説します。

3,000円分無料で遊ぶ

編集部

編集部

オンラインカジノにおける税金について

オンラインカジノでは日々大金が動いており、当たりを出すとかなりの稼ぎを得られることがあります。しかし、お金を稼いだら納税の義務が発生します。稼いだらその分、納税を行う必要があるのです。

オンラインカジノの配当は個人の所得となるため、課税対象として扱われます。オンラインカジノで勝ってお金を稼いだのに、納税で手元に残る額が減ってしまうのは残念に感じますが、納税は義務なので必ず行う必要があります。

とはいえ、納税は自己申告によって支払いを行うため、稼いだことを隠そうと考える人も少なからずいます。しかし、いくら隠そうとしても基本的には見つかってしまいます。そうなると、支払う額はさらに多くなってしまい、あのとき支払っておけば、と後悔するでしょう。

ですので、オンラインカジノとはいえ、稼いだのであればしっかりと納税の義務を果たすようにしましょう。オンラインカジノでは一攫千金を夢見ることができ、実際に一晩にして数億も稼いだユーザーがいるほどです。それほどの額を稼いだとなると、支払う税金も高額となります。

また、会社員の方は特に税金について意識を高めましょう。会社勤めの方は基本的に会社側が税金の処理をしてくれているため、納税について全く知識がないといった方も少なくありません。納税について全く知識がなくても、お金を稼いだら納税の義務が発生するので、きちんと知識を身につけておきましょう。

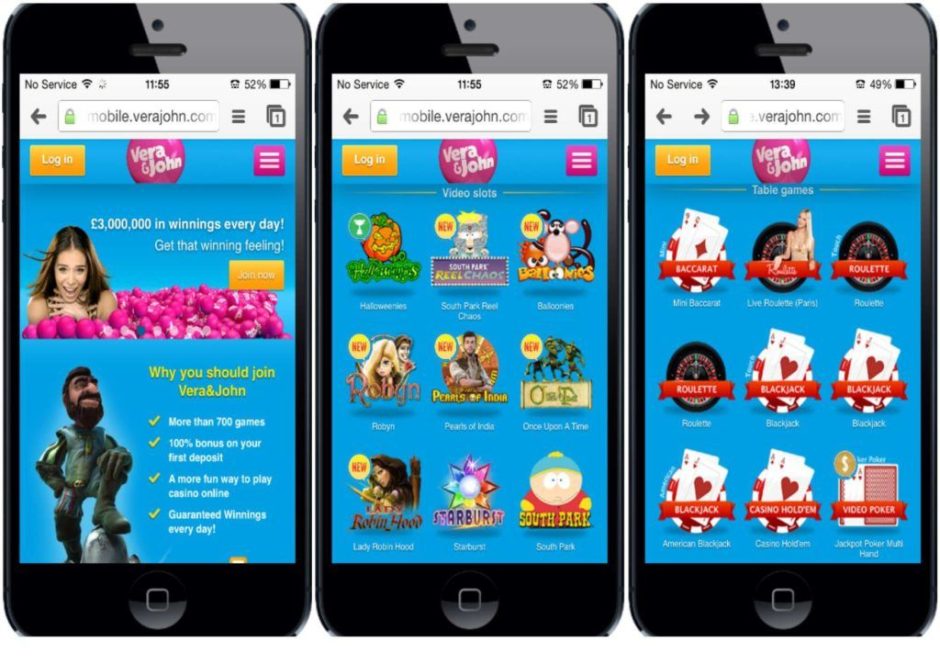

オンラインカジノは24時間いつでも遊ぶことができ、パソコンだけではなくスマホやタブレットでも遊ぶことができます。そのため、会社員の方でも仕事の休憩中や帰宅してからなどの隙間時間で遊ぶことができます。

パチンコや競馬などはお店や会場に足を運ぶ必要がありますが、オンラインカジノはいつでも気軽に遊ぶことができます。気軽に遊べるが故に納税に対して全く考えていない方も多いと思います。ですので、当記事でオンラインカジノにおける納税について理解しましょう。

税金の種類

オンラインカジノにおいての税金は2種類あります。それが「一時所得」と「雑所得」の2種類です。税金には他にも様々な種類がありますが、オンラインカジノの税金がこの2種類に分けられる理由としては、オンラインカジノ自体の法律が細かく定められていないためです。とはいえ、納税の義務は発生し、「一時所得」もしくは「雑所得」として支払わなければいけないため、オンラインカジノで稼いだらきちんと税金を支払いましょう。

一時所得について

オンラインカジノの税金は「一時所得」もしくは「雑所得」のどちらかになるのですが、この2つの内、特に重要性が高いのが一時所得です。雑所得に関しては、複数ある所得税のどれにも当てはまらない場合に割り振られるのが雑所得です。そのため、雑所得はあまり深く考える必要はありません。しかし、一時所得の定義は少し複雑なのでここで紹介します。

まず、オンラインカジノに限らず、ギャンブルで利益を得た場合は基本的に一時所得になります。営利を目的とした継続的な行為以外で発生した所得で、労働などの対価ではない所得を一時所得と定めています。

さらに具体例を出すと、懸賞などで当たった賞金やギャンブルなどで得たお金になります。他にも、遺失物拾得者への報労金や保険の満期返戻金なども該当します。

オンラインカジノでは、一時所得と雑所得のどちらかで確定申告を行いますが、きちんと税金を分類して納税するのであれば雑所得ではなく、一時所得として申請しましょう。

また、一時所得で申請した場合、雑所得で申請するよりも納税額がお得になる場合があります。所得の基本的な計算は、利益から必要経費を引いた額になります。しかし、一時所得の場合は、利益から必要経費を引くだけではなく、特別控除として50万円を控除することが可能になります。つまり、一時所得の計算は利益-必要経費-50万円となります。

税金は所得が多ければその分多くなります。そこで、控除があれば納税者としては納税額が少なくなる可能性があるため、嬉しい限りです。また、利益から必要経費を引いた額が50万円以下であれば、そこからさらに特別控除の50万円を引くと利益を帳消しにすることができます。

オンラインカジノの税金の計算方法

オンラインカジノの税金の計算は少し特殊なので、通常通りの税金の計算では間違いが起こる可能性が十分にあります。そこで、計算を間違えて後々困ることがないように、正しい計算方法を身につけましょう。

まず始めに、上記でも紹介していますが、所得は利益から必要経費を引いた額になります。これをオンラインカジノに適用させると、払い戻し金額からベットした金額を引いた額が所得になります。つまり、ベットした金額が必要経費に当たるわけです。

実際に数字を用いて計算してみましょう。例えば、50万円ベットして、100万円の払い戻し配当があったとします。すると、100万円から50万円を引いた金額、つまり50万円が所得になります。また、ベットした金額よりも払い戻し金額が少なければマイナスで赤字です。

オンラインカジノの税金の注意点

以上の計算のみであれば単純な税金計算ですが、オンラインカジノでは1点注意しておかなければいけないことがあります。そして、それがオンラインカジノにおける税金の一番の落とし穴になります。

その注意点というのが、オンラインカジノでは損失分を税金の計算に含められないことです。例えば、1日目は10万円の利益が出たけど、2日目はマイナス10万円だとします。その場合、普通はプラス10万円とマイナス10万円でプラスマイナスゼロだと考えます。しかし、オンラインカジノではマイナス分を計算に含むことができないため、2日間の経常損益はプラス10万円となります。

このように、結果的に手元に残っている金額が少なくても、一時的に儲けがあると、その儲けが課税対象となってしまいます。このことを理解していないと、間違った税金の計算を行ってしまうことになるので、要注意です。

実際に税金の計算をする際に焦らなくてもいいように、オンラインカジノで遊ぶ前からオンラインカジノの税金の仕組みを理解しておきましょう。このことを理解していないと、無理な賭け方をしてしまい、後になってから高額な税金を支払うことになってしまいます。

課税対象の金額から税金を計算

次に、上記で解説した課税される金額を元にいくら納める必要があるかを計算します。まずは一時所得における計算方法を紹介します。

上記で紹介したように一時所得では50万円の特別控除があります。それを踏まえた上で、一時所得の金額を求めると次の通りになります。

「利益-必要経費-特別控除額=一時所得」

しっかりと利益と経費、特別控除を把握できていれば、迷うことなく計算できるかと思います。このように一時所得を割り出したら、ここからこの一時所得に対する税金の計算を行っていきます。

といっても、一時所得に対する税金の計算はシンプルなものです。利益から必要経費と特別控除額を引いた一時所得を2で割ります。その金額から、所得税法で定められている税率を賭けて求め出します。これだけなので、思っている以上に簡単に税金が割り出せると思います。また、税率については速算表を参考にしましょう。

速算表について

速算表では基本的に下記のように記されています。

所得195万円以下の場合:税率5%

所得330万円以下の場合:税率10%、控除97,500円

所得695万円以下の場合:税率20%、控除427,500円

所得900万円以下の場合:税率23%、控除636,000円

所得1,800万円以下の場合:税率33%、控除1,536,000円

所得4,000万円以下の場合:税率40%、控除2,796,000円

所得4,000万円~の場合:税率45%、控除4,796,000円

税率は毎年同じわけではないので、申告時は一度速算表を確認しましょう。速算表は国税庁のホームページより確認することができます。

オンラインカジノに税金がかかる理由

オンラインカジノだけではなく、ほとんどのギャンブルが課税対象となり、利益が出たら納税を行わなければいけません。

そして、オンラインカジノはギャンブルの中でも、特に税金について気を遣う必要があります。オンラインカジノは日本にいながらでも遊ぶことはできますが、やはりカジノ自体が日本では禁止されていることもあり、オンラインカジノとはいえ、ちょっとしたことで問題視されがちです。

また、パチンコや競馬などのギャンブルでは利益を出したとしてもお店や会場で直接お金のやり取りが行われるため、国税庁が一人一人の収支を把握することができません。そのため、特別控除額を超えた額の利益があったとしても、それを把握することが難しいため、万が一脱税しても追加課税などのトラブルが起こりにくいとされています。

しかし、オンラインカジノはクレジットカードなどを利用して、インターネット上で決済サービスに入金を行い、オンラインカジノへお金が流れます。そのため、クレジットカードの利用履歴や入出金履歴が残るため、オンラインカジノで発生した収支を把握することが可能だということです。また、オンラインカジノに登録する際には個人情報を証明する書類を提出しているため、ごまかすこともできません。

オンラインカジノで得た稼ぎに対する税金を脱税しようとしても、基本的にはバレてしまうので、税金を納めたくなくても罰則を受けないためには必ず納税しましょう。

ちなみに、オンラインカジノと同様に、競馬のインターネット投票もインターネットを利用することから、入出金履歴が残るため、脱税しようとしてもバレる可能性がかなり高いです。会場で馬券を購入した場合は、確かにバレにくいかもしれませんが、納税は義務なので利益が出たらきちんと申告するようにしましょう。

税金の支払い方

自営業の方など、毎年自ら行っている方は税金の支払い方に関しては既に理解していると思いますが、会社員の方や学生の場合は、よく分からないといった方も少なくないと思います。これまでに経験がない方は、結構戸惑われることも多いです。

第一に、税金の支払いは確定申告によって行います。確定申告を行う年の前年度の収支を計算した申告書を税務署に提出して手続きを進めます。確定申告を行う時期は毎年2月16日~3月15日と定められているので、3月15日までにきちんと提出しましょう。また、3月15日までに申告しなければいけないのですが、例外として上記の期限以外に申告することができる場合もあります。とはいえ、基本的には期限内に申告しなければいけません。

税務署に申告書を提出して申告したら、次に支払いを行います。「税務署窓口」「金融機関」「インターネットバンキング」「ATM」「クレジットカード」「コンビニ払い」「振替納税制度」「e-Tax」のどれかを利用して支払いを行います。これらの中から慣れた支払い方法を利用することでスムーズに終わります。