ライブカジノは、インターネットを利用したオンラインカジノ(ネットカジノ)の一つですが、現実のギャンブルやカジノには、法規制がありますが、オンラインカジノでの法規制は行なわれておらず、問題なく運営されていますが、税金の支払いが必要になることもあります。

一般的にライブカジノは、合法とも違法とも言えない法的な位置づけがされていない状態です。さらには、オンラインカジノの確定申告の分類も明確な資料がありません。

オンラインカジノで遊ぶ際、ライブカジノの利益にかかる税金の問題で気をつけておきたいことがあります。

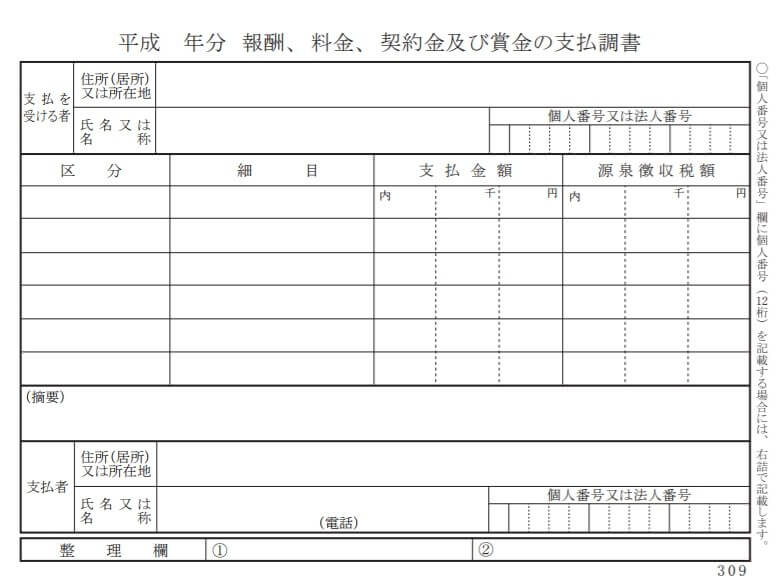

ライブカジノで一定額の利益を上げると確定申告をしなければいけません。勝利した利益は、一時所得になり、確定申告には、支払調書というものが必要になります。

確定申告の際の課税金額の算出方法、必要な書類などについて解説します。

確定申告による納税の際、特別控除などを利用すれば、支払金額は減るので、収入総額が大きくなったときは、支払調書を含めた必要書類をまとめ、手続を進めていきましょう。

3,000円分無料で遊ぶ

編集部

編集部

ライブカジノで稼いだお金と税金の関係

ライブカジノで稼いだお金には、税金がかかります。ギャンブルで稼いだお金は、オンラインでも実際のカジノでも法律的に「一時所得」としてみなされます。

ライブカジノは、インターネットを利用したネットカジノで、世界中のプレイヤーと、様々なゲームを楽しむことが出来ます。

単純にカジノゲームをするだけでなく、実際にお金を賭けることが出来るので、勝てば賭け金に応じた配当金、これが「一時所得」としてみなされ、課税対象になるのです。

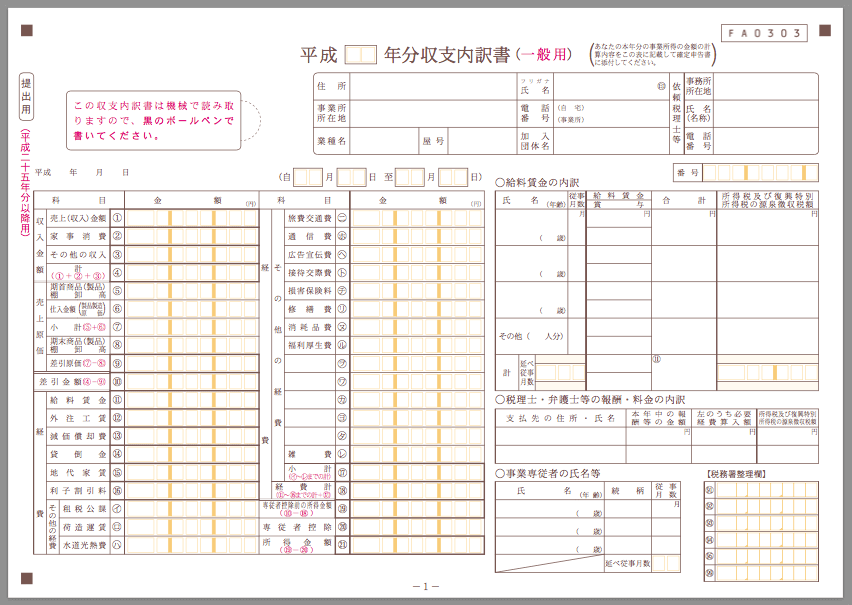

確定申告に必要な書類

確定申告を行うときに、必要となる書類は以下の通りです。

1、源泉徴収票(企業勤めの場合、年末年始頃に企業から受け取る)

2、支払調書(年末年始頃に、オンラインカジノ側から受け取る)

3、経費の領収書(所得が300万円以下の場合は不要)

「支払調書」に関しては、オンラインカジノに直接問い合わせて受け取るか、自身で収支明細をプリントアウトする、自分でつけた帳簿などでも大丈夫な場合があります。

書類を用意した後は、普通に確定申告を行うだけです。初めての方は難しく感じるかもしれませんが、わからないことがあっても税務署の方に直接聞けば確実にできますので、安心してください。

会社勤めの方の確定申告は要注意

企業勤めのライブカジノプレイヤーの方は、気をつけることがあります。確定申告書の2面、【給与所得者がその他の所得にかかる住民税の徴収方法】という欄にある【普通徴収】にチェックを入れることです。

ここにチェックを入れないでいるとお勤めの会社に届いてしまいます。

副業禁止の企業であれば問題になりますし、そうでなくても「このその他の所得って何で稼いだの?」などと聞かれたくはないですよね。

チェックを入れておけば、住民税徴収票が自宅に届くようになります。企業にお勤めの方は必ずチェックするようにしましょう!

確定申告方法

ライブカジノで得た配当金は、一時所得に分類され税金をはらう必要があります。

ライブカジノは、海外で運営されてますがマカオやラスベガスなどのランドカジノで遊んで得た配当金と同じ扱いで、日本で配当金を受け取る場合、課税の対象になり確定申告をしなければいけません。

確定申告の記入方法は、簡単!

オンラインカジノが一般化している中でライブカジノをはじめ、様々なカジノゲームを利用されている人も多いでしょう。カジノはギャンブルである以上、当然お金を賭けることが出来るので、大きく勝てば、それだけ大きな利益を生むことが出来ます。

その利益が非常に大きな物になった場合は、決められた期日までに、確定申告を行う必要があります。

もちろん忘れたり、ごまかしたりすると、脱税として処分されることになるので、後々トラブルを起こさないよう、前もってやり方を学んでおきましょう。

確定申告方法①:収入を確定する。

一時所得の計算方法は(収入-収入を得るためにかかった費用-特別控除50万円)×1/2です。この計算式で出た額に税金がかかります。

収入の計算方法

ライブカジノは、通算で考えてはいけません。その都度その都度儲かったお金に対して税金がかかります。1年間でオンラインカジノを2回やったとします。1回目は70万円負けて、2回目に100万勝ったとします。

その際、100万円-70万円=30万円が収入ではありません。その100万円の1ベットに対して税金がかかるのです。なんとも悔しい話ですが・・・。100回しても同じです。儲かった1ベットに対して税金がかかります。

収入の額

一時所得の特別控除が50万円あるので、収入が50万円以下なら申告する必要はありません。

かかった費用(確定申告時の経費)

収入を得るためにかかった費用、つまり「経費」とは、ライブカジノをするためにかかったお金のことです。賭けた1ベットの額やインターネット代などがあたると思います。

競馬なら馬券代です。ライブカジノなら1ベット代やインターネット代が当たると思います。しかし日本ではまだオンラインカジノは認められていないので、費用もこれが費用にあたるなど明確な資料がないのが現状です。

ただし、経費は、領収書など公的な証明がないと認めてもらうのは難しいです。領収書は、費用に当たりそうだと思ったら全て取っておくと良いでしょう。

確定申告方法②:確定申告書を作成する。

1年間の収入が、オンラインカジノだけの方やサラリーマンの方は確定申告書Aを用意して下さい。事業をされている方は確定申告書Bです。税務署に行くともらえます。インターネットで国税局のホームページの確定申告書作成コーナーで印刷できます。

確定申告書の記入の仕方

1、自分の現住所を管轄している税務署を第一表の左上○○税務署長の所に記入します。住所、名前、生年月日等をもらさず記入してください。

2、第二表の「雑所得・配当所得・一時所得に関する事項」を記入します。「所得の種類」は一時、「種目・所得の生じる場所」はオンラインカジノサイトを運営している会社名など一見してオンラインカジノとわからない様なものを書きましょう。「収入金額」はそのまま収入金額(特別控除50万円を引いてはいけません)、「必要経費等」にはかかった費用の額を記入します。

3、第一表の収入金額等の一時(オ)に「収入-かかった費用-特別控除50万円」の金額を書きます。

4、(オ)に書いた金額を2で割った額を所得金額の一時(4)の所に書きます。

5、「所得から差し引かれる金額」は該当する項目を埋めていって下さい。

6、「所得金額の合計」から「所得から差し引かれる金額の合計」を引いたものを課税される所得の金額(21)に書きます。下三桁は切り捨てです。

7、上の(21)に対する税額(22)を求めます。確定申告書に添付されている「確定申告に関する手引き」に表がありますので、それを参考にして下さい。

8、差し引き所得税額(28)に(22)と同じ額を記入します。申告税額の収める税金(31)にも同じ額を記入してください。

9、サラリーマンの方で源泉徴収が済んでいる方は源泉徴収税額(30)に源泉徴収票の源泉徴収額を記入し、(28)から(30)を引いた額を(31)に記入します。

10、会社にばれたくない方は第二表の「住民税に関する事項」の自分で納付(普通徴収)に必ずチェックを入れて下さい。

確定申告方法③:税務署に確定申告書を提出する。

自分の現住所を管轄している税務署に提出してください。税務署にそのまま持っていっても、郵送で送ってもどちらでも構いません。郵送の場合は返信用封筒を忘れずに入れて下さい。返信用封筒には自分の住所と名前を書くのと切手を貼るのを忘れないようにして下さい。

確定申告方法④:源泉所得税を支払う。

税務署から確定申告の書類をもらった方は中に納付書が入っていると思います。それに確定申告の計算で出た源泉所得税を書き、3月15日までに銀行か税務署、コンビニエンスで支払ってください。納付書がない方は税務署でもらってください。

支払調書の取得方法

確定申告の手続は、税務署に申込書をはじめとする、各種書類を提出する形で行ないます。

書類の内訳は、自分の勤め先の源泉徴収表とライブカジノの支払調書、経理の領収書やレシート(所得が300万円以下の場合は不要)が必要となります。

確定申告に必要な支払調書は、オンラインカジノのサポートに連絡すると、郵送手続を行ってくれるので、カジノを利用する前に、そうしたサービスがあるか、念のために確認してみてください。

特別控除は、税金対策にも効果的です。

確定申告は、「特別控除」を利用する

ライブカジノの儲けから賭け金を引いてさらに特別控除額を引いた金額が【一時所得】です。50万未満の儲けであれば【特別控除額】として控除されるため、納税の必要はありません。

会社勤めの方の場合、給与以外に20万以上の収入があった場合確定申告の必要があります。つまり、70万以上儲けていない場合は確定申告の必要はありません。

所得税の支払額は、一時所得の2分の1という計算で導き出されますが、所得税の支払額は、特別控除によって割り引くことが出来ます。

特別控除は、一時所得の計算時に用いられ、仮にオンラインカジノで100万円以上勝った場合は、特別控除が、最大で50万円分受けることが出来るので所得税とした最終的に支払う金額は、特別控除が最大限使えた場合、25万円ということになり、大きく負担を減らすことが出来ます。

「特別控除」の注意点

気をつけなければならないのが、この【支出金額】に「損失額」は含まれないということです。たとえば、「5月20日に50万賭けて200万稼ぎ、5月21日に100万賭けて150万負けた」場合の支出金額は「50万円」です。

「150万円」ではありません。もしくは、負けた分を含めて300万と考えた方もいるかもしれませんが、あくまでも5月20日に50万賭けた金額の「50万円」が【支出金額】になります。

一時所得の計算式は、所得が発生したときのみ適応されます。税金的には、勝ったときの支出しか【支出金額】にはならないのです。「勝つたびに課税される」と考えるとよいでしょう。

なので、一年トータルの収支で考えてはいけません。あとからまとめて税額を計算すると、負けたときの支出まで【支出金額】に計上してしまいがちです。

そうすると、正しい税額を計算することが出来ず、せっかく納税しているのに手間がかかったり損したりしてしまうことも考えられます。ですので、収支はなるべくこまめに記録するのがおすすめです。

税金のかかる時期・申告時期

税金は、その年の1月1日から12月31日までに稼いだお金にかかります。そして、その翌年の2月16日から3月15日の間に確定申告をします。

たとえば、2016年の5月にライブカジノを始めた方は、2016年の12月31日までの収入を2017年の2月16日から3月15日の間に確定申告します。2017年に入ってからの収入は含みませんので注意してください。

確定申告時期は「2月下旬」が良い理由

自分で申告するとなると面倒なため先延ばしにしてしまうこともあるかと思いますが、早めに行くことをオススメします。

なぜなら、この時期(2月16日から3月15日)の税務署は混みです!みんな面倒くさかったり忙しかったりで先延ばしにしてしまうのか、確定申告時期の最終週が特に込み合います!

早く済ませたいという方は、この時期(2月16日から3月15日)の2月16日からの最初の週に集中しますので2月下旬から3月初旬あたりに行っておくといいでしょう。

また、午前中は税務署が特に混みやすいので、3時すぎくらいが良いかもしれません。

ライブカジノの稼ぎ(収入)=「一時所得」

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

一時所得の種類

(1)懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2)競馬や競輪の払戻金

(3)生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4)法人から贈与された金品(業務に関して受けるもの、継続的に受けるものは除きます。)

(5)遺失物拾得者や埋蔵物発見者の受ける報労金等

2所得の計算方法

ライブカジノで稼いだお金は【一時所得】に分類され、課税されます。一時所得の算出方法は以下の通りです。

一時所得の金額 = 総収入金額 ー 収入を得るために支出した金額(※)ー 特別控除額(最高50万円)

税額の計算方法

一時所得は、その所得金額の1/2に相当する金額を給与所得などの他の所得の金額と合計して総所得金額を求めた後、納める税額を計算します。

ただし、懸賞金付預貯金等の懸賞金等や、一時払養老保険、一時払損害保険等(保険期間が5年以内であるなど一定の要件を満たすもの)の差益等については、20.315%(所得税及び復興特別所得税15.315%、地方税5%)の税率による源泉分離課税が適用されますので、確定申告を行うことはできません。

確定申告が不要な場合もある

ライブカジノは、ギャンブルです。運も関係するため、儲かっている、稼いでいる人もいれば、まったく勝てていないという方もいると思います。

確定申告が不要な人

基本的な知識として、ライブカジノでほとんど勝てていないという方は、確定申告を行う必要はありません。

ベオンラインカジノで得た利益は、一時所得として扱われるのですが、年間の一時所得が50万円以下だった場合は、納税の義務は発生しません。ですが、50万円をオーバーした場合は、一時所得のうち半分を、所得税として納税しなければなりません。

そのため、大きく勝ったときは、前もって所得税を払えるだけの蓄えは、確保しておかなければなりません。

確定申告が必要な人

ライブカジノは、実際にお金を賭けることが出来ますが、当然勝てば配当金を得ることが出来ます。ここで問題になるのが、配当金の額が確定申告の対象となるケースです。

ネットカジノで得た配当金は、帳簿上一時所得として扱われ、【総収入-収入を得るための支出金額--特別控除額(最大50万円)】で計算されます。

さらに、【一時所得×1/2】で所得税が計算されるので、カジノでの勝ち金が50万円以上だった場合は、確定申告を行う必要があります。

競馬やパチンコも本当は「納税」が必要!

ライブカジノで稼いだお金は、「一時所得」として「懸賞や福引きの賞金品、競馬や競輪の払戻金」にあたるため、課税対象となります。

ギャンブルに詳しい方は「競馬にもパチンコにも稼いだお金はあるけど、税金を払ったことないけど、何も言われないぞ!」と思われたのではないでしょうか。

競馬やパチンコ、宝くじなど、日本でできるギャンブルに「一時所得」や「税金」のイメージはないかもしれません。そして、実際、税金を払っている人もいないと思います。

オンラインカジノのライブカジノには「一時所得」や「税金」がかかるのか?

実は、オンラインカジノのライブカジノに「だけ」税金がかかっているわけではありません。競馬やパチンコなども、本来なら稼いだお金は「一時所得」とみなされるため「税金」を支払わなければいけません。

にもかかわらず、「競馬やパチンコで稼いだお金を脱税した!」というニュースは聞いたことがありません。その理由は、勝金(稼いだお金)の受け取り方にあります。

パチンコや競馬は、勝金を現金で受け取りますので、銀行などの記録に残りません。

そうなると、勝金(お金)の流れを税務署側が把握できないため取締りが難しくなり、大目にみられている(見逃されている)のが現状なのです。

※ちなみに宝くじは例外で、あらかじめ税金が天引きされています。

一方、ライブカジノで稼いだお金は、オンラインカジノ上ではわかりませんが、日本円などに出金する際、銀行振込や小切手など記録に残ります。

税務署側がライブカジノで稼いだお金の流れを容易に把握できるため、納税しなければ追及されてしまいますのでしっかりと納税しましょう。

ライブカジノ収益の確定申告の必要性

納税するといっても自分で納税したことがない方も多いと思います。企業勤めの方ならば、企業側が税金関係の処理をまとめてしてくれるからです。

なぜならば、日本ですることのできるギャンブルであるパチンコや競馬、競輪などを行っている方はほとんどの場合納税をしていないからです。

しかし、ライブカジノの勝金は、プレイヤー個人の収入ですので自分自身で確定申告を行い納税する必要があります。

ライブカジノの稼ぎ(所得)の税金を払わない場合

ライブカジノの収益は、一時所得金になるため、税金を払わないこと。つまり脱税は犯罪です。脱税が判明した場合は当然罰則があります。

有罪になれば罰金か懲役、またはその両方が課せられます。脱税の内容によって、本来払わなければいけない金額に上乗せで金額が追加されます。

税金を払わなければいけなかった時から、発覚した時までの期間の利息のような金額も上乗せされます。

一時所得による納税義務は隠せない

一時所得による納税義務は、ライブカジノだけでなく、競馬や競輪など、様々なギャンブルに適用されるのですが、競馬で50万円以上買っていても、納税していないという方は少なくありません。

それでも取り締まりが無いのは、競馬などの勝ち金は現金で受け取ることが多いため、50万円以上の利益が出たという証明が難しいからといいます。

一方ライブカジノでは、取引はデータで行うため、全ての取引の証拠が残ってしまうため、隠そうとしてもすぐにばれてしまいます。

税金を納めることは国民の義務

パチンコや公営ギャンブルでの利益は、納税しないことが普通に対し、ライブカジノの利益は納税しなくてはならないことには不公平感があるかもしれません。

しかし、ライブカジノで利益を得たら納税が必要。納税は国民の義務であり、脱税は犯罪です。しっかりと納税するようにしましょう。

確定申告を意識しながら遊ぶ

確定申告は、面倒な作業ですが、逆に言えば、それだけ大きく勝てるチャンスがあるということです。

法律的にも今のところは問題無いので安心して利用する事が出来ますし、インターネットを利用する分、本物のカジノよりもずっと手軽に遊べます。

ライブカジノは、パソコンはもちろん、スマホにも対応しているので、自宅だけでなく、通勤時間の合間など、暇な時間でも遊ぶことが出来ます。小額の賭け金でも遊べるので、気軽にアクセスしてみましょう。

ライブカジノを利用する際は、確定申告についても意識することが大切です。大きく勝てるかどうかは、実際にやってみてからのお楽しみですが、いざ大きく勝ったときに戸惑うことの無いよう、前もって確定申告について勉強しておきましょう。

確定申告と税金のよくある質問まとめ

ライブカジノの収入は何所得になるの?

ライブカジノの収入は、一時所得になります。競馬や懸賞金、満期の生命保険金なども一時所得です。サラリーマンの方は「給与所得」と「一時所得」を申告することになり、個人で事業をされてる方は「事業所得」と「一時所得」の申告になります。ライブカジノだけの収入の場合は、一時所得だけの申告です。

サラリーマンの方は会社にばれないか心配される方もいらっしゃると思いますが大丈夫です。ばれずに申告する方法があります。確定申告書の第二表の「住民税に関する事項」の自分で納付(普通徴収)にチェックを入れて下さい。

所得の計算方法は?

一時所得の計算方法は(収入-収入を得るためにかかった費用「経費」-特別控除50万円)×1/2です。

いくら儲けたら申告の義務が出てくるの?

50万円以上です。一時所得の特別控除が50万円ですので、収入が50万円以下なら0になり申告する必要は無くなります。

確定申告書の用紙、AとBがあるけどどっちなの?

一年間の収入がライブカジノだけの方やサラリーマンの方は確定申告書Aです。事業をされている方はBになります。

最終的に儲かったお金、どの部分に税金がかかるの?

通算で考えてはいけません。その都度その都度儲かったお金に対して税金がかかります。もし80万円儲かった場合、そのゲームの1ベットだけで計算します。しかし、毎日していたり、少額の場合はややこしいです。1か月単位で勝ちと負けの収支の表を作っておくといいかもしれません。

費用(経費)はどんなものがあるの?

収入を得るためにかかった費用(経費)とは、ライブカジノをするためにかかったお金のことです。賭けた1ベットの額やインターネット代などがあたると思います。費用(経費)は、領収書など公的な証明がないと認めてもらうのは難しいです。領収書は費用(経費)に当たりそうだと思ったら全て取っておくと良いでしょう。しかし日本ではまだオンラインカジノは認められていないので、費用(経費)もこれが費用(経費)にあたるなど明確な資料がないのが現状です。